Аккумулирование майнерами запасов, отток с кошельков криптобирж и рост чистой нереализованной прибыли в сети биткоина на фоне его удорожания говорят о шансах возникновения FOMO-эффекта. Такого мнения придерживаются аналитики Glassnode.

The #Bitcoin mining market continues to recover this week, with both hash-rate, and revenue per hash climbing.

We also assess new all-time-highs in capital inflows, and what a surge in profitable supply indicates.

Read our analysis in The Week On-chainhttps://t.co/jj6CzAnKRV

— glassnode (@glassnode) August 16, 2021

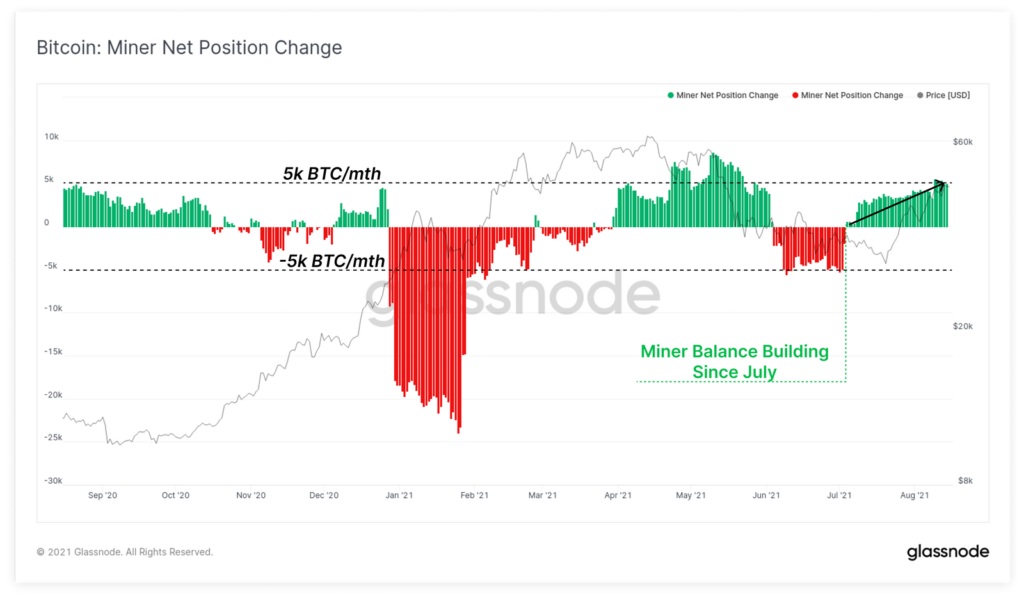

Согласно расчетам специалистов, рост чистой позиции майнеров наблюдается в течение последних двух месяцев. Ежемесячные темпы накопления достигли 5000 BTC. Подобная ситуация говорит о снижении вероятности продаж этой категорией участников рынка.

После репрессий китайских властей к операционной деятельности вернулись только владельцы оборудования, обеспечивающего 12,5% хешрейта (на пике показатель упал на 50%). Объем добытых биткоинов в расчете на экзахеш вырос с 5,6 BTC до 8,8 BTC.

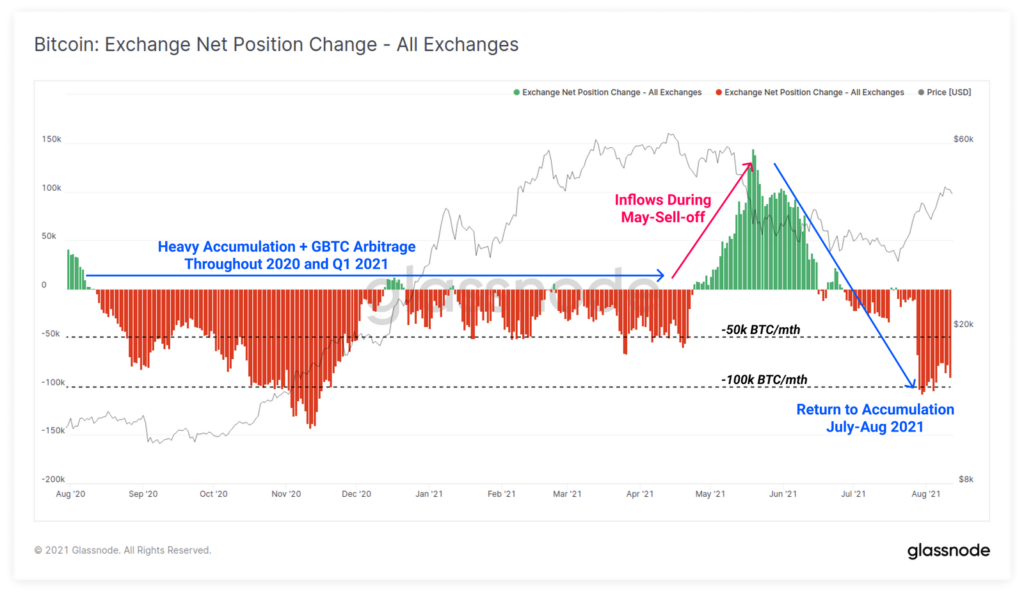

Чистый отток монет с кошельков биткоин-бирж наблюдается с начала июля. Ежемесячные темпы составляют от 50 000 BTC до 100 000 BTC. Для сравнения: в течение мая-июня зафиксирован совокупный приток в размере 140 000 BTC.

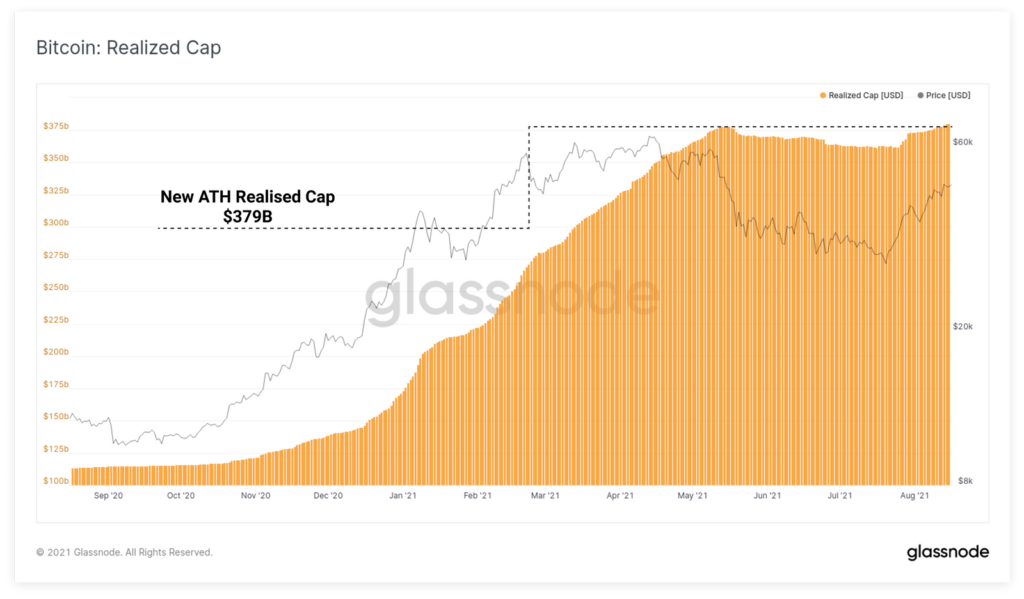

Реализованная капитализация установила новый рекорд на отметке $379 млрд. На фоне роста цен это говорит о продолжении притока капитала, который позволяет абсорбировать поток ордеров на продажу.

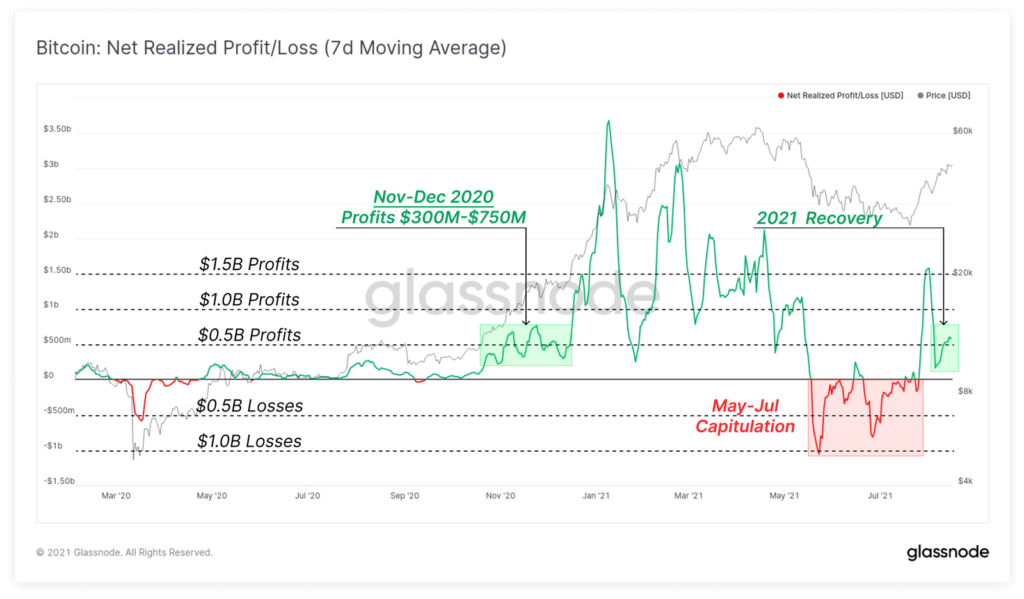

Показатель чистой реализованной прибыли или убытка (семидневная скользящая средняя) в последние недели вышел в плюс, колеблясь в диапазоне $0,5 млрд–$1,5 млрд. Этому предшествовала капитуляция краткосрочных биткоин-инвесторов в мае-июле.

Текущий спрос достаточен для удовлетворения продаж в эквиваленте, который наблюдался в ноябре-декабре 2020 года в начале движения к историческому максимуму. Сохранение притока капитала на сложившемся уровне создаст основу для дальнейшего роста биткоина.

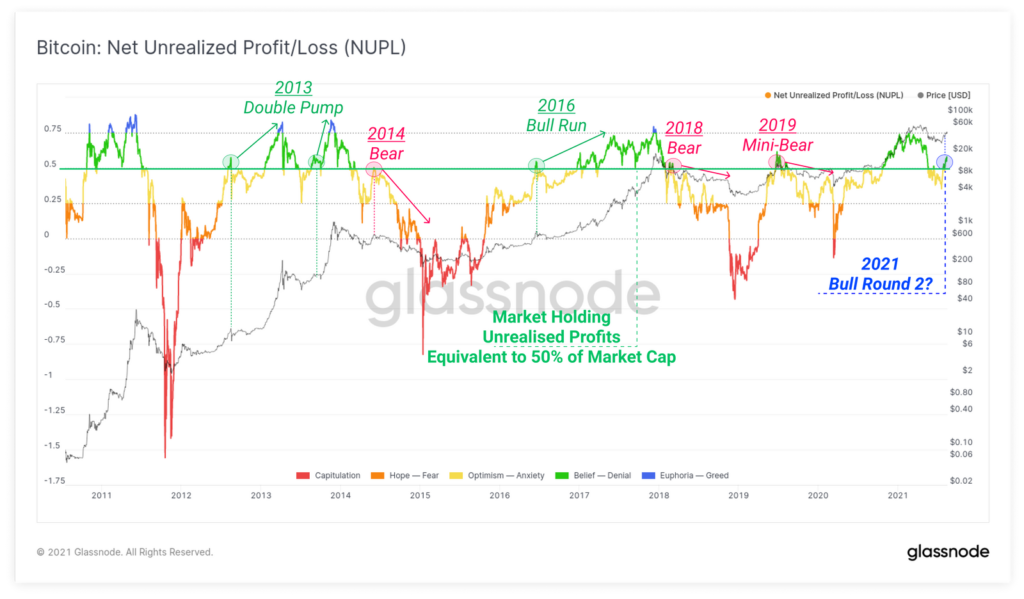

Другая отслеживаемая Glassnode метрика — разница между нереализованными прибылями и убытками на основе последнего перемещения монет (NUPL, Net Unrealized Profit/Loss) — пересекла снизу вверх уровень в 0,5. Это означает, что общее предложение монет содержит нереализованную прибыль, эквивалентную 50% рыночной капитализации.

Исторически подобное обстоятельство зафиксировано в ходе ралли в рамках медвежьего рынка в 2014, 2018 и 2019 годах, а также в ходе бычьих фаз с 2013 и с 2016 года, когда цену толкал вверх FOMO-эффект. Текущая ситуация соответствует второму варианту. Иными словами, продажи монет с прибылью не приводят к устойчивому снижению цен, что усиливает давление покупателей.

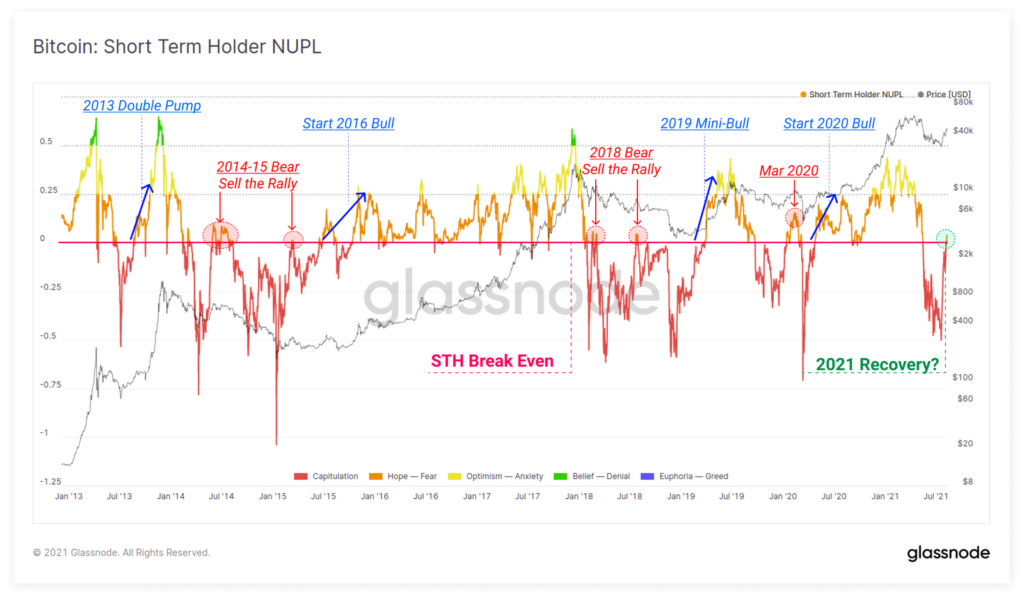

Показатель NUPL с фильтром перемещенных монет в течение последних пяти месяцев также вышел в плюс. Подобное обстоятельство ранее предшествовало резкому усилению волатильности.

С уважением, Андрей Горячий @AllianceTrader

Наш канал в телеграм - Присоединяйтесь!